衣食住は生きていく上で必要なものですが、住に関しては購入か借りるのかのどちらかになります。

そこで、家族も増えたし、妻がそろそろ自分たちの家を欲しがっている、とマイホームの検討し始めた人に、もし既に借金があればどうなると思いますか?

借金の目的は非常に様々で、教育資金だったりマイカーだったり、その他多目的なローンを借りているという人はたくさんいます。必要な金額を用意できなければ取り合えずその分だけは借りて払う、というのは間違いではありません。

しかしローンはカタカナにしただけで要するに借金ですから、人生で一番大きな買い物と言われる住宅を購入する時に、他の借金の存在が邪魔になるのではないか?と思うのが一般的でしょう。

ローンを希望だけど借金が・・・という人は

実際に住宅ローンを申し込むのに他の借金があるのは問題があるかどうかですが、結論から言うと、ほぼ大丈夫です。

それなりに年齢を経た人であれば何らかのローンがあることは普通ですし、他にローンがある事実は重要視されませんが、影響がないわけではありません。

他に借金があるという事実ではなく、銀行はその内容や返済する能力があるかどうかについて厳しくなります。

例えば現在5社からキャッシングをしていて月額返済が10万円近い、という方でも希望の光はあるのですが、希望を現実的なものにまで昇華させるためにはいくつかクリアしなければならないことがあるのです。

金融機関が審査している内容とは

審査という言葉もよく聞くと思いますが、その中身は何なのでしょうか。

私たちが購入資金を調達するために住宅ローンを借りる際、お世話になるのは銀行や農協などの金融機関です。

融資審査に通過しなければそもそも不動産は買えないわけですが、他に借り入れがあってもそれだけが理由でアウトとはなりません。

何のためかという目的や、きっちりと返せるかどうか、その予測が大切なポイントとなります。金融機関はボランティアではありませんから、自分たちに利益を生み出してくれる人かどうかを見る、ということですね。

銀行が融資するかどうかを決める際に重視することは以下の2つです。

1、信用情報・・・融資をする相手が社会的にどれだけ信用が出来るのかを図る情報で、具体的には過去に遅延や延滞をした事実がないかどうか

税金の滞納や保育料の滞納、ローンの遅延などが過去にあれば、それをチェックされます。これはつまり、「この人にお金を貸したらしたら踏み倒される可能性があるかどうか」です。

2、返済比率・・・年収に対して返済負担がどの位の割合になるかを表したもの

あなたが銀行の審査に通って住宅ローンを組めるとして、他のもの全部を足した金額がその人の年収の何割を占めているのか、をみます。

これはOKであれはダメ、となる数値は一般的には公開されていませんが、それぞれに基準はあります。例えば年収が400万円あるけれど返済額の合計金額が年間200万円になっていれば、年収の半分は借入金の返済にまわることになり、それでは生活が出来ないのは一目瞭然です。

生活が出来ないのにまず返済にお金を回す人はいませんから、返済は滞ると予想出来るため、融資は渋られます。

フラット35の公開済み返済負担率によると「年収400万円未満であれば30%以下」「年収400万円以上であれば35%以下」となっています。

つまり年収が390万円の人は年間返済金額が117万円までであれば融資に通りますし、120万円であれば難しいということです。

負担率をまずは計算し、超過しているようであれば適切な対応をとる必要があります。なお、フラット35の基準では上記のようになっていますが、無理のない返済をする為には20%から25%以内の比率となるようにした方が安全だと言われています。

ちなみに、過去の借入金の事実は審査のパスに影響無しですが、一度でも延滞などの事実があれば、5年から10年は記録が残っていると考えましょう。

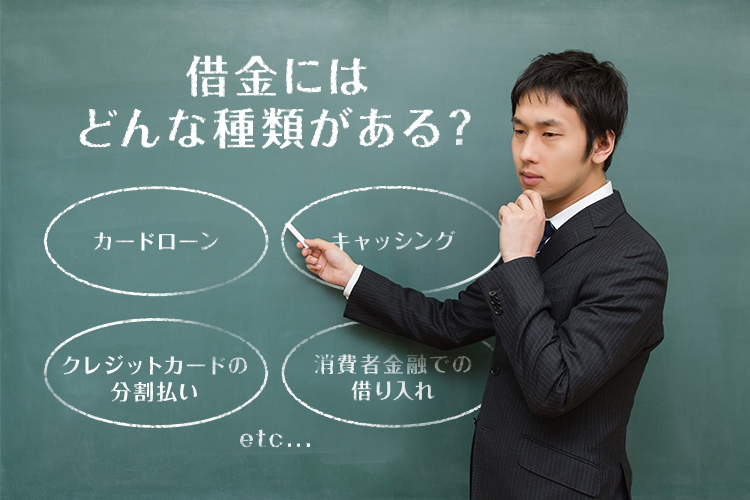

借金にはどんな種類があるか

クレジットカードの分割払い・キャッシング・カードローン・消費者金融での借り入れは勿論のこと、教育ローン・奨学金の返済・自動車のローンも入ります。

中には「え!こんなことも?」とビックリする人もいるのですが、携帯電話の分割支払い金も立派な借金の1つです。

携帯電話代が残高不足で落ちなかったことがある、という方はつまり「返済できていない」と判断されますので注意が必要です。

そして、税金は日本において最も支払いを優先すべきものですので、それを滞納している人は住宅の為のローンを組むことは出来ません。万が一支払いが滞った場合、真っ先に優先されるのが税金であるため、貸し倒れをする可能性が非常に高くなるためです。

色々お金が必要で税金の支払いが苦しくても、まずは納付することを優先しましょう。

パートナーに内緒の借金がある場合

家族で使うために借り入れをしている場合には夫婦で情報を分かち合っている事が通常ですが、中には夫もしくは妻がパートナーに内緒で借金をしている、という人もいるでしょう。

審査でNGとなればその内緒の借金がバレてしまうのではないかと戦々恐々とする方もいますが、審査に落ちたワケは顧客に知らされませんので安心してください。

しかし問題は、家族や身内にバレたくないからと、借金があるのを金融機関にも内緒にしたままで申し込みをした場合です。これは虚偽の申告となり、間違いなく審査には通りません。

融資する方は個人の信用情報を照会して借り入れの有無や返済の状況を見ていますので、それを隠して申し込みをすることは出来ません。

内緒ごとはないにこしたことはないのです。

とくに気を付けたいのは消費者金融の利用

借金と一言でいっても色々な会社、種類がありますが、審査でより大きく注目されるのは、消費者金融での借金です。

個人信用情報を照会すれば消費者金融を使っているかどうかが判るのですが、借り入れを現在していなくても消費者金融のカードを持っていることで「使う可能性がある」と判断されます。

ですから今は借りてないよ、もしくは借りていたけど返済は済んでいるよ、というのであれば、契約そのものを解約してしまいましょう。カードを持っているかどうかを見られますので、解約すればその恐れはなくなります。

これは銀行でも同じことで、バンクカードローンも契約が自動更新されていきます。利用する予定がないのであれば、速やかにカードは解約しましょう。

返済負担率超過時の対策は4つある

信頼できる銀行員への相談は是非して頂きたいですが、他にも自分で出来る4つの対策も紹介します。

1、とにかく完済する

他の借入金をとにかく全て返してしまうことが、最も分かりやすく間違いありません。他の借金を完済することで数字はハッキリと下がりますので、融資は受けやすくなります。

特に教育ローンなどは銀行も甘目でみてくれますが、目的のハッキリしないフリーローンや額が大きくなってしまう車のローンなどは、出来るだけ完済してから融資の申し込みをしましょう。

ただし、日常生活の不足の事態に備える必要もありますので、全ての現金を返済に回してしまうことはやめましょう。他の分は完済したけれど、別の急なもの入りで結局また借金をしてしまった、では意味がありません。

2、頭金を多めに準備する

返済の負担率を下げるには、借入金の額を下げることも有効です。住宅の購入金額は高額になりますが、親からの援助が受けられるという方やローンはあるけど貯畜もあるという方は、頭金を多くしてみましょう。かなり審査に通りやすくなります。

住宅購入に関して親から贈与を受けることでは控除もありますので、援助は期待していなくてもとにかく親には一声かけてみてください。

なお、住宅購入には諸経費も別で沢山かかってきます。税金・登記の費用・家具などの購入費・引っ越し資金などありますので、頭金とは別に購入価格の25%ほどは資金をとっておくと良いでしょう。

不動産屋が「全てローンに組み込んで、頭金も無し、完全にゼロで購入できるのですよ」と話したとしても、それに乗ることは賢明ではありません。頭金と諸経費くらいは、現金でためる努力をしましょう。

3、ローンの返済期間を出来るだけ長くする

年齢がある程度若い方でないと難しい場合もありますが、住宅ローンの返済期間を長くすることで負担率は下げることが出来ます。

同じ金額を借りても返済期間が20年か35年かでは、返済負担率は大きく変わります。ただし、返済期間が長くなればなるほど利息部分も増えますので、最終的な返済金額がかなり膨らむというデメリットはあります。

4、買うタイミングを遅らせる

現在すぐに他の借金を完済させたり頭金を増やすことが出来ない場合には、住宅購入そのものを遅らせるのも1つの手です。タイミングを遅らせることが出来れば、その間に他の借金額は返済によって少なくなりますし、お金を貯めていくことも出来ます。

しかし「タイミングを遅らせたけど他に新たにお金借りちゃった」、ということにならないように、金銭管理は引き締めていく必要があります。